Palkkaa vai osinkoa?

Palkkaa vai osinkoa? Miten optimoida verot listaamattoman yhtiön varojen jakamisen yhteydessä? Kannattaako jakaa varoja vai purkaa yhtiö?

Jos haluat vain laskea kannattaako maksaa palkkaa vai osinkoa, voit ladata suoraan laskurin Excel -muodossa:

Huom! Älä pyydä oikeuksia laskuriin, vaan klikkaa tiedosto -> lataa laitteelle. Jos lataaminen Google drivestä ei onnistu, kokeile täältä.

Edit. Tarina on kirjoitettu vuoden 2024 laskurin pohjalta, mutta periaatteet ovat yhä samat. Voit käyttää vuoden 2024 laskuria tukena lukiessasi artikkelia.

En lähtökohtaisesti ole kotimaisen verotuksen ystävä. Jo pelkkä ansiotuloverotus on aikamoinen sotku. Väkisin herää ajatus, että monimutkaisuuden tarkoitus tehdä tavalliselle tallaajalle verotuksesta mahdotonta ymmärtää. Esimerkiksi kaikille tietyllä kaavalla lasketut vähennykset tuntuvat sulalta hulluudelta. Olen melko varma, että pienellä pohtimisella löytyisi yksinkertaisempikin tapa.

Onneksi sinun ei tarvitse murehtia verotuksen koukeroita, koska minä olen tehnyt suurimman osan selvitystyöstä valmiiksi. Voit vain ladata laskurin, syöttää omat tietosi ja nauttia työni hedelmistä.

Jos monimutkaisuudesta huolimatta olet kiinnostunut ajatuksista laskurin taustalla, on tämä artikkeli kattava paketti verotuksen perusteista aina verotuksen optimointiin.

Verotuksen perusteet

Verojen optimointia varten on ymmärrettävä verotusta. Valitettavasti Suomen verotuksesta on tehty turhan monimutkaista. Syykin on selvä - jos ymmärtäisimme paljonko oikeasti maksamme veroja, emme luultavasti olisi niin iloisia veronmaksajia.

Ansiotuloverotus

Ansiotuloverotus on Suomessa progressiivista. Mitä enemmän tienaat, sitä suurempi osa tuloistasi menee veroihin.

Osakeyhtiön omistajan palkkaan pätee sama progressiivinen ansiotuloverotus kuin muihinkin palkansaajiin, mutta sillä poikkeuksella, että yrittäjän palkasta ei vähennetä eläkevakuutusmaksua ja työttömyysvakuutusmaksua (7,15 % + 0.79 % vuonna 2024).

Ansiotuloverotuksen piiriin pääsee noin 15 000 euron tuloilla ja sitä pienempiä palkkoja ei Suomessa veroteta.

Pääomatuloverotus

Pääomatuloja verotetaan myös progressiivisesti, mutta ei onneksi niin monimutkaisesti kuin ansiotuloveroa.

- 30K asti verokanta on 30 %

- 30K ylittävältä osalta verokanta on 34 %

Listaamattoman osakeyhtiön osinkojen verotus

Listamaattoman osakeyhtiön osinko on pääomatuloa ja sen verotus riippuu yhtiön nettovarallisuudesta. Nettovarallisuus tarkoittaa yksinkertaistetusti yhtiön varat - velat.

Listamaattoman yhtiön pääomatulo-osinkoja eli ns. 8 % nettovarallisuus osinkoja verotetaan seuraavasti:

- 150K asti 25 % on veronalaista pääomatuloa ja 75 % verotonta

- 150K jälkeen 85 % on veronalaista pääomatuloa ja 15 % verotonta

Listaamattoman yhtiön ansiotulo-osinkoja eli 8 % nettovarallisuuden arvon ylittävää osinkoa verotetaan seuraavasti:

- 75 % on veronalaista ansiotuloa ja 25 % verotonta

Esimerkki 1 - tulosta tehneen yrityksen osingonjako

- Yhtiö maksaa tuloksestaan 20 % yhteisöveron

- Edullisimman osingon veroprosentti on henkilölle 7.5 % (0.25 * 30 %)

- Kokonaisvero on 26 % = 20 % + 6 % (0.8 * 7.5 %)

Toisin sanoen edullisimmillaan osinkoa voidaan jakaa 26 % veroasteella yrityksen tuloksesta. Laskukaavan luku 0.8 tarkoittaa, että yritys on jo maksanut rahasta yhteisöveron. Yrityksen tulokseen nähden edullisimman osingon veroprosentti on 6 %.

Palkkaa vai osinkoa -laskuri

Verotuksen monimutkaisuuden vuoksi oli kätevintä rakentaa logiikka laskuriksi. Tällä kertaa päädyin Exceliin. Tekemästäni laskurista löytyy:

- Ansiotuloverolaskuri 1K - 1M

- Pääomatulovero-osingon verolaskuri 1K - 1M

- Palkkaa vai osinkoa laskuri (sisältäen ansiotulovero-osingon)

- Tulosta tekevän ja ei osinkoa jakavan yrityksen verojen optimointi

- Yhtiön purkamisen verolaskuri

Kaikki laskelmat on tehty siitä näkökulmasta, että omistaja lasketaan yrittäjäksi, jolloin ainoa suoraan palkasta perittävä sivukulu on sairasvakuutusmaksu.

Ansiotuloverolaskuri

Ansiotuloverolaskuri laskee verot jokaiselle tuhannelle eurolle 15K alkaen. Laskurista löytyy myös marginaaliveronlaskenta, joka on olennainen osa verosuunnittelua. Tästä lisää myöhemmin artikkelissa.

Aikaisemmin olen ymmärtänyt, että yhtiön omistajan marginaaliveroa voisi hahmotella vähentämällä palkansaajan veroprosentit -taulukosta työeläke- ja työttömyysvakuutusmaksut ja omassa tapauksessani vielä kirkollisveron eli yhteensä noin 10 %-yksikköä.

Käytännössä palkansaajien taulukko jätti vähän toivomisen varaa, joten sisällytin omaan laskuriini taulukon ansiotulon verotuksen laskemiseksi.

Tarkistin oman ansiotuloverolaskurini käyttämällä vero.fi:n veroprosenttilaskuria. En päässyt ansiotuloverolaskurissani sentilleen vero.fi laskurin lukuihin, mutta en antanut noin parinkympin heittojen lopullisessa verossa häiritä (heitot merkattu taulukkoon niiltä osin, kun tein tarkistuksia). Otin taulukossa huomioon verottajan automaattisesti tekemät vähennykset, mutta muita ei toistaiseksi ole mukana.

Kun olet muuttanut laskurini lähtötietoja, ei kentillä "vero.fi laskuri" tee mitään. Nämä ovat ne luvut, mitä sain ulos verottajan laskurista käyttämilläni tiedoilla.

Vero.fi laskurissa käyttämäni kentät:

- kunta, Helsinki

- kirkollisvero, ei

- syntymävuosi, 1990

- palkat ja luontoisedut, koko vuoden arvio

- palkka YEL- tai MYEL-vakuutetusta toiminnasta, sama summa kuin edelliseen

- YEL-työtulo 9 010,28 (vuoden 2024 minimi)

En kokeilut toimiiko ansiotuloverotuksen laskurini oikein kaikilla mahdollisilla lähtötiedoilla, joten lopullinen ansioveron tulos (palkkaa vai osinkoa) kannattaa varmistaa verottajan laskurista. Voit lisätä samalla mukaan ne vähennykset, joita laskurini ei kata.

Listaamattoman osakeyhtiön pääomatulo-osingon verolaskuri

Tekemässäni Excelissä on omalla välilehdellä listaamattoman yhtiön pääomatulo-osingon verolaskuri. Siinä on laskettu 1000 € välein osingon verot olettaen, että kaikki raha on pääomatulo-osinkoa.

Palkkaa vai osinkoa välilehti

Palkkaa vai osinkoa välilehti hyödyntää sekä ansiotuloverolaskuria että pääomatulo-osingon verolaskuria ja voit käyttää välilehteä laskemaan suotuisimman varojenjako menetelmän. Palkkaa vai osinkoa -laskuri huomioi myös ansiotulo-osingon.

- Pääomatulo-osinko tarkoittaa osinkoa, joka jaetaan 8 % nettovarallisuus säännön puitteissa

- Ansiotulo-osinko tarkoittaa osinkoa, joka ylittää 8 % piirissä jaettavan osingon määrän

Laskurille pitää antaa nämä tiedot:

- Yhtiön nettovarallisuus edellisessä tilinpäätöksessä

- Yhtiön kuluvan vuoden tulos ennen omistajan palkanmaksua

- Omistajan rahan tarve

Laskuri laskee verojen kannalta optimaalisen palkan, pääomatulo-osingon ja ansiotulo-osingon suhteen. Optimaalisella tarkoitetaan tässä minimaalisia veroja eli tilannetta, jossa omistajan ja yhtiön yhteenlaskettu nettovarallisuus kasvaa eniten (tai laskee vähiten).

Käytännössä laskuri laskee verot tuhannen euron välein jokaiselle palkkasummalle 15K eurosta alkaen ja tunnistaa sen rivin, jossa minimaaliset verot toteutuvat.

Osakeyhtiön purkamisen verolaskuri

Joskus yhtiöstä tarvitaan kaikki rahat kerralla, joten lisäsin Exceliin välilehden yhtiön purkamisen veroseuraamusten arvioimiseen.

Varojen jakaminen listaamattomasta osakeyhtiöstä

Varojen jakamiseen yhtiöstä vaikuttaa se, mitä haluaa optimoida ja kuinka paljon rahaa tarvitsee käyttöönsä.

Yrityksen maksama palkka on kulua, joka pienentää yrityksen verotettavaa tulosta, mutta toisaalta ansiotulon verotus on progressiivinen ja suurempi palkka kasvattaa omistajan veroprosenttia.

Verojen optimointia voidaan lähestyä ainakin kahdesta suunnasta.

- Pelkästään verojen optimointi

- Verojen optimointi tietyllä tulotasolla (palkkaa vai osinkoa)

Ensimmäinen ajatus verojen optimoinnissa on usein se, että yhtiöstä kannattaa nostaa palkkaa niin paljon, että ansiotulovero jää hieman alle 20 % eli veron, jonka yritys joutuisi maksamaan tuloksestaan. Tämä tarkoittaisi nykyisellä verotuksella reilun 45K palkkaa (2024). Valitettavasti tällä logiikalla mennään metsään.

Ansiotulon kokonaisvero-% ei kerro totuutta, vaan oikea tarkasteltava ja merkityksellinen luku on ansiotulon marginaalivero-%. Se mihin marginaaliveroprosenttia pitää täsmälleen verrata, riippuu tilanteesta. Pyrin käymään erilaiset tilanteet läpi tässä artikkelissa.

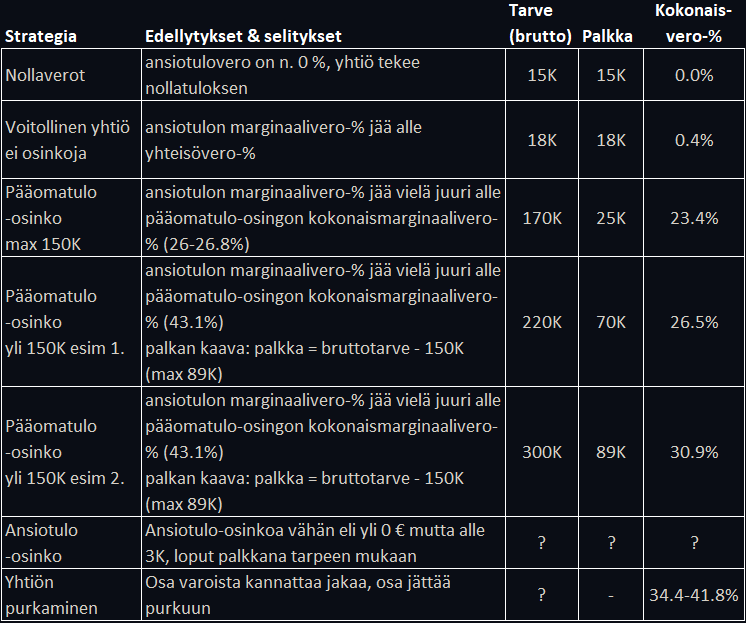

Se mikä alla olevista vaihtoehdoista on lopulta paras, riippuu yrityksen tilanteesta ja omistajan rahan tarpeesta.

1. Vältä verot kokonaan

Vanha sanonta kuuluu, että ainoat pakolliset asiat elämässä ovat kuolema ja verojen maksu. Tämä on vain puoliksi totta, koska veroilta (tai ainakin tuloverolta) voi välttyä kokonaan. Tämän edellytyksenä on se, että yhtiöstä maksetaan vain pientä palkkaa, omistajalla ei ole muita ansiotuloja ja yhtiö ei tee voittoa.

Käytännössä:

- noin 15K palkkasummalla ansiotulon veroprosentti on 0

- yhtiön ei tee voittoa eikä näin ollen maksa yhteisöveroa

Lisäksi ilman veroseuraamuksia:

- SVOP -palautuksia voi maksaa sen verran, kun niitä on yhtiöön tehnyt

- kulukorvauksia voi maksaa sen verran, kun niitä on aiheutunut

Optimitilanteessa veroja ei tule lainkaan maksettavaksi. Lisää artikkelissa nollaveroteoria. En tiedä alkaako verokarhu jossain kohtaa ihmettelemään vuodesta toiseen nollatulosta tekevää yritystä, mutta pidän riskiä maltillisena. Varsinkin, jos tulos vähän heittelehtii nollan ympärillä.

Jos haluaa pitää verotuksen lähellä nollaa ja yhtiöön on laittanut omaa rahaa kiinni, kannattaa harkita tulonjaossa vaihtoehtoa, jossa maksaa voittoa tekevän yrityksen minimi verotuksen mukaisen palkan ja loput tarvitsemansa rahat ottaa joko SVOP-palautuksena tai lainan takaisinmaksuna.

Etuja yrityksen kautta

Yrityksen kautta tarjotut edut eivät suoraan liity verosuunnitteluun, mutta ne pienentävät yrityksen tulosta palkan tavoin. Käytännön hyöty riippuu siitä, mikä etu on kyseessä, minkälainen yritys on kyseessä ja käyttäisikö palvelua muutenkin.

Edut:

- puhelin

- netti

- hammashoito

- työterveys

- terveysvakuutukset

- fillari

- työsuhdematkalippu

- kokous ja neuvottelukulut

- matkakulut

- liikunta (400 € / vuosi)

- hieronta (360 € / vuosi)

- asunto

- auto

- ravinto

- oikeastaan mitä tahansa

Kannattaa huomioida, että esimerkiksi ravinto-, hieronta- tai liikuntaedun käyttö ei vaadi kolmatta osapuolta. Voit ostaa palvelut suoraan niiden tuottajalta. Osa vaatii sopimuksen palvelun tuottajan kanssa ja osaan riittää, että maksun hoitaa yrityksesi.

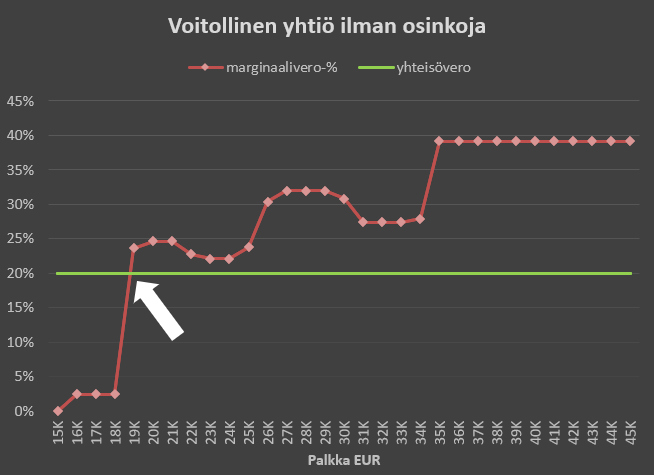

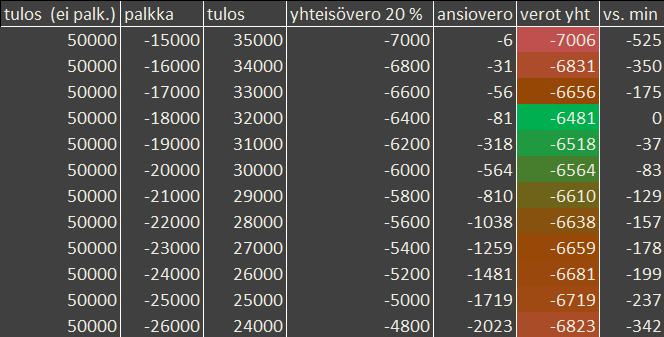

2. Voittoa tekevä yhtiö ilman osinkoja

Voittoa tekevässä yhtiössä jotain tuloveroja tulee väkisin maksuun. Palkkasummaa säätämällä on mahdollista valita, kuinka suuri osa tuloksesta verotetaan yhteisöveron ja kuinka suuri osa ansiotuloveroasteikon mukaan.

Optimaalinen verotus saavutetaan pisteessä, jossa ansiotulon marginaalivero-% jää vielä juuri alle yhteisövero-%.

Osinkoa ei jaeta lainkaan, koska sen jakaminen tarkoittaisi lisää veroja yhteisöveron päälle.

Oletukset:

- yrityksen tulos ennen omistajan palkanmaksua on vähintään 20K

- omistaja ei saa verotettavaa tuloa muualta

Käytännössä:

- noin 18K palkkasumma

- osinkoja ei jaeta

Tulokset:

- 18K palkalla ansiotulon marginaalivero-% on 2.5 %

- 19K palkalla ansiotulon marginaalivero-% on 23.7 %

Tässä verojen leikkauspiste kuvana:

Ja tässä taulukkona euroina:

Taulukon esimerkissä käytin yritystä, joka tekee 50 000 euroa voittoa ennen palkkaa, mutta sama optimointi pätee aina, kun yritys tekee yli 19K voittoa ennen palkkaa.

3. Palkkaa vai osinkoa?

Valitettavasti aina ei voi optimoida pelkästään veroja, vaan yleensä joutuu ottamaan huomioon elämiseen tarvittavan rahan.

Palkan ja osingon suhteen optimointi ei ole yksinkertaista edes yksittäisenä vuotena. Puhumattakaan siitä, että optimoitaisiin verot nykyhetkestä hautaan saakka.

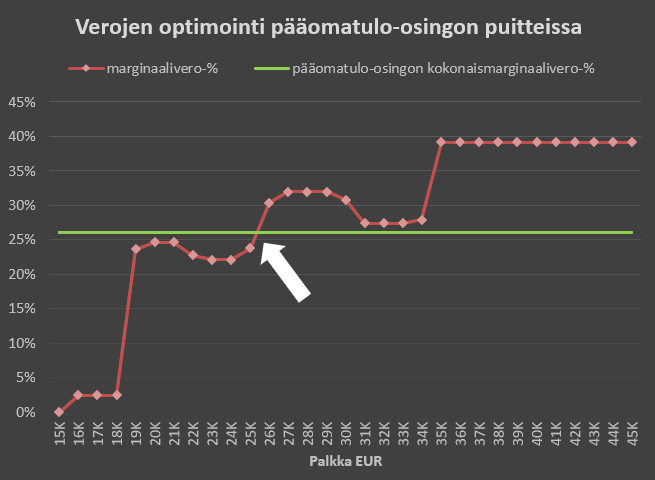

3.1. Palkkaa vai pääomatulo-osinkoa? (max 150K)

Oletetaan, että yrityksessä on sen verran kertynyttä varallisuutta, että raha riittää elämiseen pääomatulo-osinkoa ja palkkaa jakamalla. Pääomatulo-osinkoa jaetaan tässä esimerkissä enintään kevyimmin verotettu määrä eli 150K.

Oletukset:

- osinkojen jako tapahtuu 8 % nettovarallisuuden puitteissa

- pääomatulo-osinkoa jaetaan enintään 150K

Optimaalinen verotus on pisteessä, jossa ansiotulon marginaalivero-% jää vielä juuri alle pääomatulo-osingon kokonaismarginaalivero-% (26-26.8%). Kokonaismarginaaliveroprosentti tarkoittaa tässä yhteisöveroprosentti + pääomatulo-osingon marginaaliveroprosentti.

Käytännössä:

- noin 25K palkkasumma on optimaalinen

- loput pääomatulo-osinkoa

Tulokset:

- 24K palkalla ansiotulon marginaalivero-% on 22.1 %

- 25K palkalla ansiotulon marginaalivero-% on 23.8 %

- 26K palkalla ansiotulon marginaalivero-% on 30.4 %

Tässä verojen leikkauspiste kuvana:

Ansiotulojen marginaalivero-% näyttäisi pompsahtavan noin 35K euron kohdalla, mutta sitä ennen erot verotuksessa ovat melko pieniä.

Maksimi bruttotulo tällä strategialla on 175K jolloin omistajalle jää käteen noin 161K, joka riittänee isolle osalle ihmisistä. Omistajan veroprosentiksi tulee 7.6 % ja kokonaisveroprosentiksi 23.4%.

Yhtiö ei tee tulosta (max 150K)

Kuvitellaan sama tilanne, mutta yhtiö ei tee tulosta nyt tai tulevaisuudessa eli se ei pysty vähentämään mahdollisia tappioita verotuksessa. Pääomatulo-osinkoa jaetaan yhä enintään 150K.

Optimaalinen verotus saavutetaan pisteessä, jossa ansiotulon marginaalivero-% jää vielä juuri alle osinkojen marginaalivero-% (7.5-8.5%).

- palkka 18K

- pääomatulo-osinkojen marginaalivero-% on 7.5 - 8.5 %

- 18K palkalla ansiotulon marginaalivero-% on 2.5 %

- 19K palkalla ansiotulon marginaalivero-% on 23.7 %

3.2. Palkkaa vai pääomatulo-osinkoa? (yli 150K)

Oletetaan yhä, että yhtiössä on niin paljon varallisuutta, että kaikki osingonjako tapahtuu pääomatulo-osinkona. Nyt osinkoa jaetaan yli progression rajan eli 150K.

Optimaalinen verotuspiste on sama kuin alle 150K osingoilla eli ansiotulon marginaalivero-% jää vielä juuri alle pääomatulo-osingon kokonaismarginaalivero-% (43.1%), mutta kokonaismarginaaliveroprosentti on eri.

Käytännössä:

- Pääomatulo-osinkoa 150K asti

- Sen jälkeen palkkaa kannattaa maksaa 89K asti riippuen tarpeesta (marginaaliveroprosentti max 42.3 %)

- Loput osinkoina

Palkan määrän voi laskea kaavalla:

- palkka = bruttotarve - 150K

- palkka enintään 89K

Esimerkki:

- Tarve bruttona 220K

- 220 - 150 = 70K palkka

Esimerkissä omistajalle jää nettona n. 189K. Omistajan veroprosentti on 14 % ja kokonaisveroprosentti 26.5 %.

Yhtiö ei tee tulosta (yli 150K)

Kuvitellaan taas, että yhtiö ei tee tulosta nyt tai tulevaisuudessa eli se ei pysty vähentämään mahdollisia tappioita verotuksessa.

Optimaalinen verotus saavutetaan pisteessä, jossa ansiotulon marginaalivero-% jää vielä juuri alle osinkojen marginaalivero-% (max. 28.9%).

- palkka 25K

- pääomatulo-osinkojen marginaalivero-% on enintään 28.9 %

- 25K palkalla ansiotulon marginaalivero-% on 23.8 %

- 26K palkalla ansiotulon marginaalivero-% on 30.4 %

3.3. Palkkaa vai ansiotulo-osinkoa?

Jos osakeyhtiöön ei ole kertynyt tarpeeksi nettovarallisuutta suhteessa rahan tarpeeseen, voidaan palkan ja pääomatulo-osinkojen lisäksi maksaa ansiotulo-osinkoja.

Laskurin mukaan näissä tilanteissa ansiotulo-osinkoa kannattaa maksaa vähän, mutta kuitenkin enemmän kuin 0. En keksinyt tämän tuloksen yksinkertaistamiseen sääntöä, joten tein johtopäätökset laskurista.

Tulokset:

- Pääomatulo-osinkoa sen mitä pystyy

- Vähän ansiotulo-osinkoina, mutta enemmän kuin 0 (max 3K)

- Palkka riippuu yhtiön tuloksesta ja nettovarallisuudesta

Esimerkkejä:

1. Nettovarallisuus 10K ed.vuosi, tarve 50K, tulos ennen palkkaa 50K

- palkka 48K

- pääomatulo-osinko 960 €

- ansiotulo-osinko 1040 €

Esimerkissä omistajalle jää nettona n. 40K. Omistajan veroprosentti on 19.8 % ja kokonaisveroprosentti 20.6 %.

2. Nettovarallisuus 100K ed.vuosi, tarve 50K, tulos ennen palkkaa 100K

- palkka 36K

- pääomatulo-osinko 13K

- ansiotulo-osinko 880 €

Esimerkissä omistajalle jää nettona n. 43K. Omistajan veroprosentti on 12.3 % ja kokonaisveroprosentti 17.5 %.

Yhtiö ei tee tulosta (tapaus ansiotulo-osinko)

Kuvitellaan, että yhtiö ei tee tulosta nyt tai tulevaisuudessa eli se ei pysty vähentämään mahdollisia tappioita verotuksessa.

Käytännössä:

- minimi palkka 15K

- loput osinkoina

Kun palkka ei pienennä yrityksen verotettavaa tulosta, on edullisempaa maksaa ansiotulo-osinkoa kuin palkkaa tarkasteltaessa vain yhtä vuotta. Sama pätee kaikilla tulotasoilla, mutta vain "ei tee tulosta" -erikoistapauksessa.

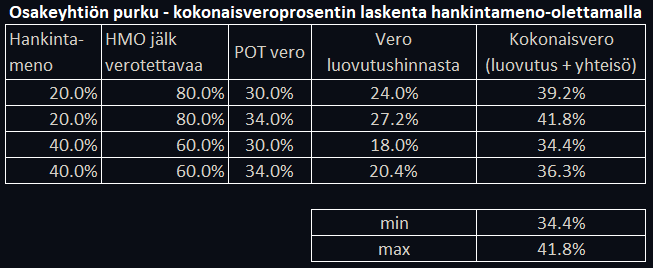

4. Yhtiön purkaminen

Jos kaikki rahat tarvitaan yhtiöstä kerralla, voidaan yhtiö myös purkaa.

Ensin yhtiön realisoitumattomat voitot ja tappiot realisoidaan ja yhtiö maksaa yhteisöveron. Sen jälkeen lasketaan omistajan voitto yhtiön purkamisesta ja sitä verotetaan pääomatulona.

Veroseuraamukset:

- Yhtiö maksaa tuloksesta 20 %

- Omistajan pääomatuloa on luovutushinta - hankintahinta

Hankintahintana voidaan käyttää myös hankintameno-olettamaa:

Jos purkamisen verotukseen käytetään hankintameno-olettamaa, kannattaa yrityksestä tyhjentää ennen purkua vähintään kaikki se raha, jonka saa alle 18 % verolla ulos.

Yhteenveto

Optimaalinen palkka riippuu yhtiön nettovarallisuudesta ja omasta rahan tarpeestasi. Alla yhteenveto läpikäydyistä tilanteista.

Huom! Laskelmani eivät ole täydellisiä, kaikkia mahdollisia vähennyksiä ei vielä ole mukana eikä kaikkia erilaisia tilanteita huomioitu. Toivottavasti pääset silti laskurin avulla riittävän hyvään lopputulokseen.

Koska en päässyt ansiotuloverolaskurissa täsmälleen verottajan lukuihin, kannattaa ensin katsoa laskurillani optimaalinen palkan määrä ja sen jälkeen varmistaa tulos ansiotuloverojen osalta verottajan laskurilla. Näin saat samalla myös muut vähennykset mukaan, joita laskurissani ei ole ja voit tarvittaessa hienosäätää palkkaa suuntaan tai toiseen.

Jos innostut räpläämään laskuria ja löydät virheitä, niin mielelläni otan päivityksiä vastaan. Olisi suorastaan ihme, jos tämä kokonaisuus menisi kerrasta täydellisesti.

Olen kaikissa laskelmissa olettanut, että yhtiöön kertynyt varallisuus on ollut sellaista, joka on verotettu joskus yhteisöveron mukaan. Osakevaihto tuo tähän mielestäni poikkeuksen, koska nettovarallisuutta on mahdollisuus luoda tyhjästä. Tai siis arvostaa osakkeet "käypään arvoon". Jos yhtiösi varallisuus on tätä kautta hankittu, suhtaudu varauksella lukuun kokonaisveroprosentti. Samalla voit laittaa minulle viestiä tulemaan, että miten osakevaihto toimii käytännössä.

Tulevaisuudessa olisi mielenkiintoista jatkaa ajatuksia pidemmän aikavälin verojen optimoinnilla ja laskea auki myös skenaario, jossa kaikki omaisuus päätyy lopulta omalle tilille. Nämä vaativat valitettavasti vielä lisää ylimääräistä aikaa ja päänrapsuttelua.

Lopuksi

Maksan itselleni tänä vuonna palkkaa 34K. Tuossa on pieni veropreemio suhteessa optimaaliseen tilanteeseen. Toisaalta pääsen vähän helpommalla ja kirjanpitokulut huomioiden ero on vielä pienempi. Jos tarvitsen enemmän rahaa elämiseen, palautan yritykseeni laittamaani pääomaa.

Mihin ratkaisuun sinä päädyit?

p.s. Jos osakevaihto tai SVOP menivät ohi, käsittelee seuraava artikkeli sijoitustoiminnan yhtiöittämistä ja siinä on termeihin kertaus. Aluksi myös tuo osuus oli tässä artikkelissa, mutta pituuden ja loogisuuden vuoksi jaoin tekstin kahteen artikkeliin.

Edit.

Tarina on kirjoitettu vuoden 2024 laskurin pohjalta. Vuonna 2025 näyttäisi olevan perustilanteessa kannattavaa maksaa noin 2K vähemmän palkkaa kuin 2024.

Laskurit:

Huom! Älä pyydä oikeuksia laskuriin, vaan klikkaa tiedosto -> lataa laitteelle. Jos lataaminen Google drivestä ei onnistu, kokeile täältä.

Sivusto ei tallenna sinusta mitään tietoja tai käytä evästeitä, kun luet artikkeleita. Toiveita,

kommentteja ja kysymyksiä voi laittaa tulemaan myös meilillä.

Huom! Kommentointi käyttää evästeitä. Nimi, sähköposti ja verkkosivusi tallennetaan selaimeesi,

jotta voit jatkossa kommentoida helpommin samoilla tiedoilla. Kentät vapaaehtoisia ja voit

jättää ne halutessasi tyhjiksi.